跌没2500亿,爱尔眼科怎么了 市值缩水探因

跌没2500亿,爱尔眼科怎么了

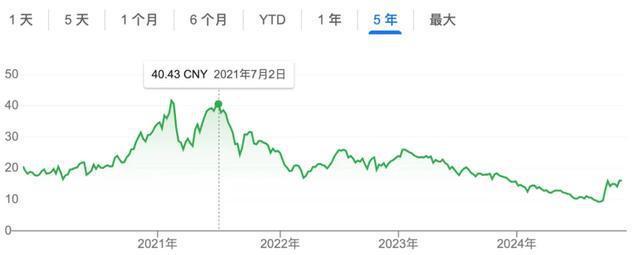

在《2024年胡润百富榜》中,爱尔眼科创始人陈邦以460亿元财富名列湖南第三。与去年相比,他的财富缩水了340亿元;若与2021年相比,其身家短短三年间下降了890亿元。这背后是爱尔眼科近年来在资本市场的持续受挫。巅峰时,爱尔眼科市值曾逼近4000亿元,如今已不足1500亿元。据统计,过去三年间,其股价年跌幅分别约为27%、4%、34%。跌没2500亿,爱尔眼科怎么了!

1985年,因查出患有红绿色盲而退伍的陈邦,或许没想过自己有朝一日能成为一家千亿眼科龙头的掌舵人。当时20岁的他,开始经商,但起初做的事儿跟医疗无关。第一桶金源于拿下椰树牌椰汁的地区代理权,后来又在海南投资房地产,赚得盆满钵满。然而,海南房地产泡沫破裂以及中华民俗文化主题公园的投资失败,使陈邦几乎失去所有财富,并因此患上突发性耳聋住院。

住院期间,陈邦了解到不少关于眼科设备和治疗的消息。当时承包医院科室流行,让他看到了商机。很快,他首付三万元从国外买回白内障超声乳化治疗仪,与当地公立医院合作成立治疗中心,在常规眼科检查外开展白内障手术。随着近视手术越来越火,他又引入准分子激光治疗设备,进一步扩大业务范围。直到国家开始整治“院中院”,陈邦才在鼓励社会办医的政策下选择单干,爱尔眼科逐渐成形。

早期爱尔眼科依靠自有资金和贷款缓慢扩张。自2002年到创业板上市前,爱尔眼科在全国共开出了19家医院。2009年成为首个上市的民营医疗机构后,特别是2014年开始设立并购基金后,其“自建+并购医院”的成长速度显著加快。通过并购基金,爱尔眼科可以用更少的公司自有资金大举收购医院,且收购标的需“体外孵化”经营一段时间,达到一定利润后再被纳入上市公司旗下。这一举措成功让爱尔眼科的医院、门诊部迅速扩展到更多城市乃至国家和地区。截至去年底,其在全球共拥有881家眼科医疗机构,其中439家在爱尔眼科名下,311家在产业并购基金旗下。14年间,机构数量翻了46倍。

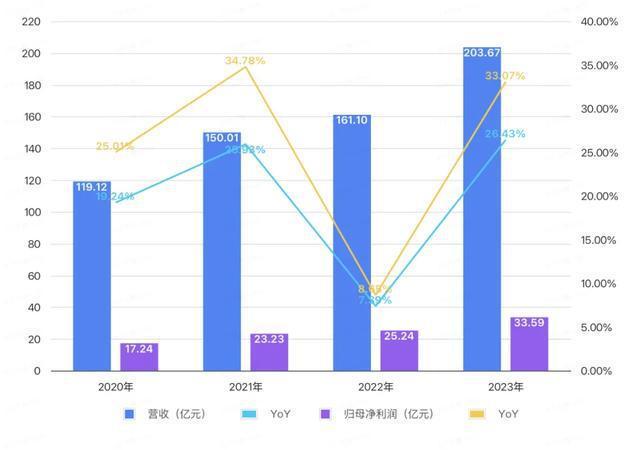

并购模式使得爱尔眼科承担更小的资金压力与风险,从而保持多年高速的增长。2009年,爱尔眼科营收只有6.06亿元,净利润9248.94万元;2020年,其营收跨过百亿元大关,净利润为17.24亿元;到2023年,爱尔眼科的营收超过200亿元,净利润达到33.59亿元。十四年间,爱尔眼科的营收和净利润的年均复合增长率分别为28.53%和29.30%。市值也从最早的约60亿元狂飙至逼近4000亿元。

然而,2021年7月起,中证医疗指数震荡下行,爱尔眼科股价也开始下跌。如今,总市值已低于巅峰时期的腰斩线,近2500亿元蒸发。市场对公司估值回归理性,早年间增长稳定的爱尔眼科被机构“抱团”托上高估值,如今正挤去其中泡沫。此外,持续大手笔并购带来的风险愈发令人无法忽视。一方面,随着扩张,管理半径变长,内控复杂,导致一系列医疗事故和虚假广告问题频发。另一方面,并购带来商誉增加至87亿元,如果并购医院无法实现预期业绩,商誉减值的风险会增加,影响盈利水平。

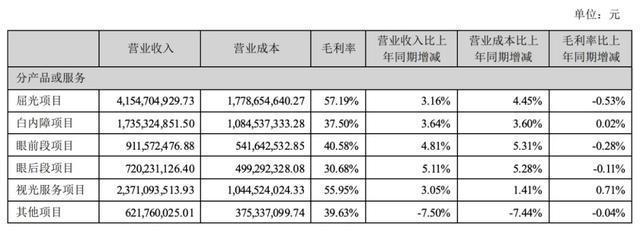

今年前三季度,爱尔眼科营收163.02亿元,同比仅微增1.58%;净利润则同比增长8.50%,至34.52亿元。第三季度更是迎来罕见的负增长——营收、净利润分别同比下滑0.68%、4.56%。各业务板块毛利率也都较去年同期有所下降。宏观经济环境变动、市场竞争加剧、医保控费政策的影响等可能是原因。例如,矫正近视的屈光项目更偏消费医疗色彩,在消费者意愿下降背景下,爱尔眼科可能损失不小的增量。同时,市场竞争加剧,各民营眼科医疗公司仍在保持并购扩张节奏,部分地区面临更直接的竞争,可能导致单店收入降低,整体增速放缓。

尽管如此,与其他上市民营眼科医疗企业相比,作为龙头的爱尔眼科表现相对平稳。对于爱尔眼科而言,找到应对之策显得尤为迫切。